Die Gesellschaft hat unseres Erachtens begonnen, vom bisherigen Modell abzurücken, das den Aktionärsinteressen Vorrang vor allem anderen einräumt. Die COVID-19-Pandemie dürfte dieses Umdenken beschleunigen. Denn nun müssen Anleger verstehen, welchen Wert Unternehmen für alle Interessengruppen geschaffen haben und welche Kosten sie verursachen. Wir gehen davon aus, dass die Margen aufgrund dieser neuen Betrachtungsweise in den kommenden Jahren niedriger als erwartet ausfallen könnten.

Trotz seiner langen Dauer brachte der vor Kurzem beendete elfjährige Konjunkturzyklus im Verhältnis zu den großzügigen Renditen, die Anleger an den Finanzmärkten einfahren konnten, nur ein mageres Wirtschaftswachstum. Die Zentralbanken hatten damit gerechnet, dass niedrige Zinsen die Lebensgeister der Unternehmen wecken, die Investitionstätigkeit fördern, die Inflation ankurbeln und so dem Wohle aller dienen würden. Anstelle von Lohnsteigerungen und anderen gesamtgesellschaftlichen Vorteilen wurde über die aufgeblasenen Zentralbankbilanzen jedoch unbeabsichtigt ein Anstieg der Vermögenspreise finanziert, denn Dividendenausschüttungen und Aktienrückkäufe florierten.

Zu dieser Fehleinschätzung kam zusätzlich das extrem kurzfristige Denken der Anleger. Vor dem Hintergrund des unterdurchschnittlichen Umsatzwachstums in der ersten Zyklushälfte erkannten die Unternehmen, dass der Markt nach Kapitalerträgen dürstete und wenig auf die langfristige Wertschöpfung achtete. Sie lieferten dem Markt, was er verlangte.

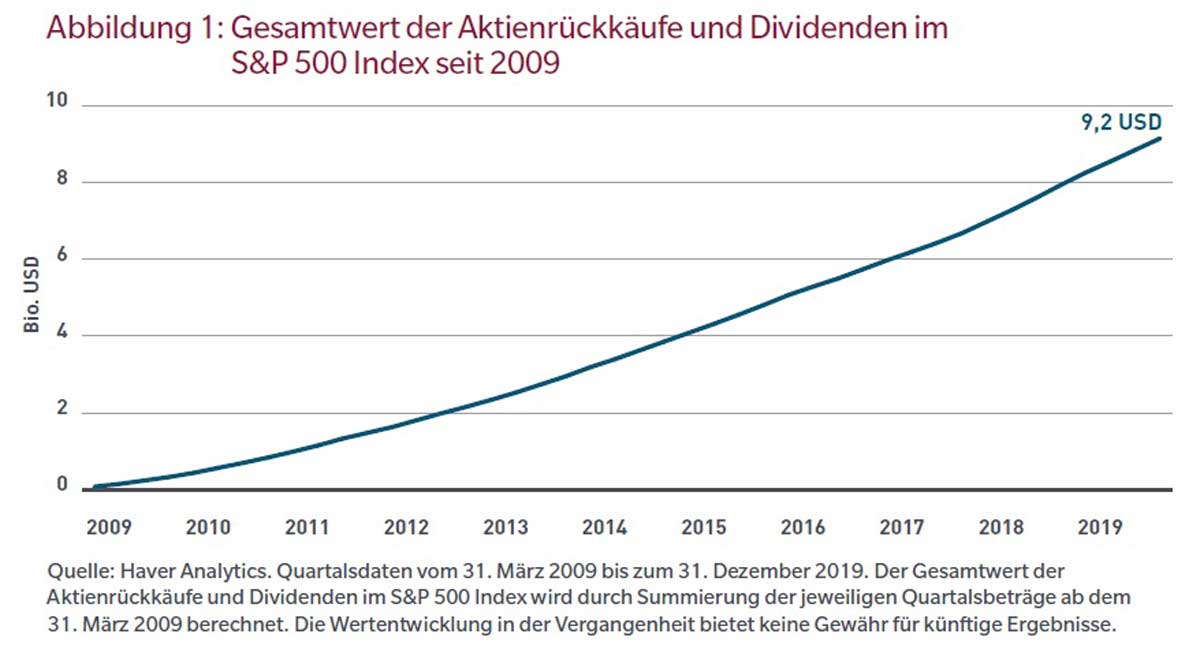

Während des letzten Konjunkturzyklus brachten die Unternehmen im S&P 500 Index ihren Aktionären eine Rendite von mehr als 9 Billionen USD, d. h. einen beträchtlichen Anteil der bei 23 Billionen USD liegenden Marktkapitalisierung des Index ein, und zwar hauptsächlich durch die Erhöhung des Fremdkapitalanteils in ihren Bilanzen. Dies trug dazu bei, die Bewertungen am Aktienmarkt völlig losgelöst vom Tempo des US-amerikanischen oder weltweiten Wirtschaftswachstums in die Höhe zu treiben. Es war ein Paradebeispiel für die Doktrin der vorrangigen Berücksichtigung von Aktionärsinteressen (Shareholder Primacy) – das Konzept, nach dem Unternehmen in erster Linie den Interessen der Aktionäre verpflichtet sind.

Abbildung 1 zeigt den Gesamtbetrag der nominalen Dividenden und Aktienrückkäufe im S&P 500 Index während des Konjunkturzyklus.

Gesamtwert der Aktienrückkäufe und Dividenden im S&P 500 Index seit 2009

Aufgrund der zuvor angesprochenen Entwicklung geriet dieses Modell zuletzt massiv unter Beschuss. Die Unzufriedenheit mit der vorrangigen Berücksichtigung von Aktionärsinteressen könnte dazu führen, dass sich das Margenprofil und die Bewertungen, bei denen Anleger zum Kauf bestimmter Unternehmen bereit sind, grundlegend verändern. Unserer Ansicht nach dürfte sich die Bedeutung der Titelauswahl infolge dieser Veränderungen erhöhen. Wir analysieren dieses Risiko im Folgenden mit Blick auf zwei Aspekte: die ungleiche Einkommensverteilung und die Lieferketten.

Ungleiche Einkommensverteilung

In den letzten 40 Jahren hat sich durch zahlreiche strukturelle Faktoren, wie etwa die Automatisierung, das Einkommensgefälle in den meisten Industrieländern verstärkt. COVID-19 hat diese Ungleichheiten ins Bewusstsein gerückt und unserer Meinung nach werden Gesellschaft und Aufsichtsbehörden darauf abzielen, viele der Schritte, die Unternehmen in den letzten Jahrzehnten zur Stärkung ihrer Margen durch eine Verringerung der Personalkosten unternommen haben, wieder rückgängig zu machen. Ein Beispiel unter vielen:

- Die Zahl der Zeitarbeitnehmer, freien Mitarbeiter und projektbezogen Beschäftigten ist drastisch angestiegen. Inzwischen steht kaum einem von ihnen noch der Weg in eine Vollzeitbeschäftigung mit besseren Sozialleistungen und besserem Arbeitnehmerschutz offen.

- Zahlreiche Tätigkeiten im Dienstleistungssektor haben beträchtlich an Wert verloren. Da nur wenige dieser Stellen ein existenzsicherndes Einkommen bieten, war die Gesellschaft gezwungen, die Kosten im Zusammenhang mit den negativen externen Effekten zu schultern, die aus der Personalpolitik schlecht bezahlender Arbeitgeber erwachsen.

Für Unternehmen, die dank nicht nachhaltiger Niedriglöhne überdurchschnittliche Erträge erzielten, sieht es nach COVID-19 kritisch aus. Demgegenüber dürften sich Unternehmen, die bereits ein gutes Personalmanagement betreiben oder über ausreichend hohe Margen verfügen, um die höheren Personalkosten aufzufangen, einem geringeren Margendruck ausgesetzt sehen.

Lieferketten

Das verstärkte gesellschaftliche Bewusstsein für Ungleichheit erstreckt sich auch auf Lieferketten. Es gab zahlreiche Berichte über Arbeitnehmer, die wegen Fabrikschließungen infolge der Pandemie in wirtschaftlichen Schwierigkeiten stecken. Von einigen Modemarken wurde vielfach gefordert, zum Beispiel nicht nur das Verkaufspersonal in den Industrieländern, sondern auch die in ihrer Lieferkette beschäftigten Arbeitskräfte zu schützen. Wir gehen davon aus, dass nur wenige Unternehmen Kosten in dieser Höhe tragen können, falls der wirtschaftliche Stillstand länger als einige Monate anhält. Überdies kommen neue, durch die Pandemie bedingte Faktoren zu bereits bestehenden hinzu,

beispielsweise zu den Vorschriften gegen moderne Sklaverei, die unter anderem Zwangs- und Kinderarbeit verhindern sollen, sodass sich Unternehmen womöglich einem verstärkten Kostendruck in ihrer Lieferkette ausgesetzt sehen.

In jedem Konjunkturzyklus haben sich Ungleichgewichte herausgebildet. Während einer Krise oder Rezession werden diese Ungleichgewichte dann mühevoll und teuer von den Verursachern beseitigt. Vor diesem Hintergrund halten wir eine sorgfältige Fundamentalanalyse und Titelauswahl für die einzige Möglichkeit, wirklich verantwortungsvoll mit Kapital umzugehen.

Robert M. Almeida, Jr., Portfoliomanager und Globaler Investmentstratege bei MFS Investment Management

Facts

Über MFS Investment Management

1924 legte MFS den ersten offenen Investmentfonds in den USA auf und öffnete damit für Millionen gewöhnlicher Anleger die Tür zu den Märkten. Heute verfolgt MFS als internationale Investmentgesellschaft mit umfassendem Service für Finanzberater, Vermittler und institutionelle Kunden noch immer einen einzigen Zweck: langfristige Wertschöpfung für die Kunden durch verantwortungsbewusste Kapitalallokation. Dazu setzen wir unseren leistungsstarken Anlageansatz ein, der kollektives Fachwissen, durchdachtes Risikomanagement und langfristige Disziplin kombiniert. Unterstützt durch unsere Kultur gemeinsamer Werte und Zusammenarbeit diskutieren unsere Teams aus verschiedenen Köpfen aktiv über Ideen und bewerten wesentliche Risiken, um die nach unserer Meinung besten Anlagemöglichkeiten auf dem Markt zu entdecken. Zum 30. Juni 2020 verwaltet MFS ein Vermögen in Höhe von 508,5 Milliarden US-Dollar im Auftrag von privaten und institutionellen Anlegern weltweit.

Heiko Dahse

Leiter institutionelle Kunden Schweiz

hdahse@mfs.com

Teo Gianinazzi

Direktor Schweiz/Österreich

tgianinazzi@mfs.com

MFS International Switzerland GmbH

Stadthausquai 1

8001 Zürich

www.mfs.com

T: +41 (0) 44 500 28 32

Neueste Kommentare